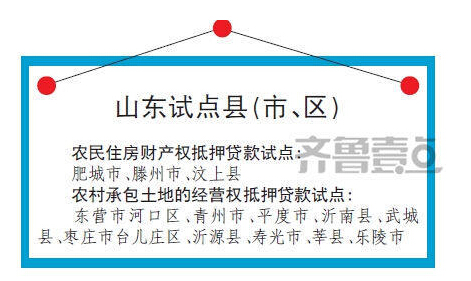

24日下午,央行网站发布两个暂行办法,就农村承包土地经营权、农民住房财产权(简称“两权”)抵押贷款试点工作进行明确。山东省肥城市、东营市河口区等13个县(市、区)纳入“两权”抵押贷款试点范围。

缺少有效的抵押物,是长期以来制约农民贷款的重要因素。近年来,随着各地确权登记颁证、流转交易平台搭建、价值评估、抵押物处置等配套工作的不断推进,农村“两权”抵押贷款试点得到了越来越多的基础支持。

但住房财产权和土地经营权,是农民安身立命的重要资产,如果把“两权”抵押出去,万一贷款还不上,农民拿什么谋生?对此,《农民住房财产权抵押贷款试点暂行办法》规定,除用于抵押的农民住房外,借款人应有其他长期稳定居住场所,并能够提供相关证明材料。因借款人不履行到期债务,或者按借贷双方约定的情形需要依法行使抵押权的,贷款人应当结合试点地区实际情况,配合试点地区政府,在保障农民基本居住权的前提下,通过贷款重组、按序清偿、房产变卖或拍卖等多种方式处置抵押物。

《农村承包土地的经营权抵押贷款试点暂行办法》则明确,要坚持不改变土地公有制性质、不突破耕地红线、不损害农民利益、不层层下达规模指标。贷款人应当统筹考虑,合理自主确定承包土地的经营权抵押贷款抵押率和实际贷款额度。

对于贷款用途,“两个办法”明确,应主要用于农业生产经营等贷款人认可的合法用途。

“农机设备、肥料农药这些都可以。”在省内一家农商行担任乡镇网点负责人的朱达州说,银行在审核贷款时,一定会重点考察并在贷后持续关注贷款用途和偿还能力。“筹集结婚彩礼、买房盖房虽然都是农民的用钱大项,但若把抵押贷款用在这些方面,能否按时还款就不好说了。”

据介绍,因为主要是助力农业生产,所以抵押贷款周期也应与农业生产相匹配,一般在1年左右。