我国新个税红利释放在即,10月1日起,个人所得税工资、薪金所得“起征点”将实现从3500元调至5000元,与此同时,3%、10%和20%三档税率级距也将扩大。

10月1日后,个税怎么算?不同收入群体减税效应几何?未来还有多少红利可期?《经济参考报》记者采访了多位业内人士。

10月1日起个税怎么算?

在2018年10月1日至12月31日期间,对纳税人实际取得的工资、薪金所得,按5000元/月的基本减除费用进行扣除,并适用新税率表。

举例来说,李先生为某企业雇员,工资、薪金所得为15000元/月(已扣除“三险一金”)。假设李先生没有其他可扣除的项目。企业2018年9月和2018年10月为李先生发放工资、薪金时,应扣缴的个人所得税应纳税额计算公式为:

应纳税所得额=工资、薪金所得(已扣除“三险一金”)-基本减除费用标准

应扣缴个人所得税额=应纳税所得额×适用税率-速算扣除数

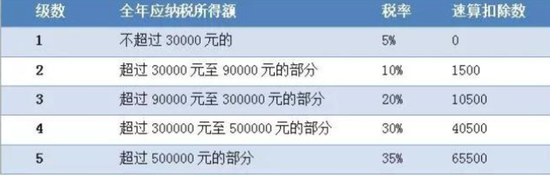

9月发放工资,应纳税所得额=15000-3500=11500(元),该所得额适用原个税税率25%、速算扣除数1005,应扣缴个人所得税税额=11500×25%-1005=1870(元)。

10月发放工资,应纳税所得额=15000-5000=10000(元),该所得额适用新个税税率10%、速算扣除数210,应扣缴个人所得税税额=10000×10%-210=790(元)。1870-790=1080(元)。从上述计算中可以看出,适用新的基本减除费用标准和税率表后,李先生减税1080元。

工资薪金所得适用的个人所得税税率表

对纳税人取得的个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得,按5000元/月的减除费用进行扣除,同时适用新的经营所得税率表:

个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用的个人所得税税率表

不同收入群体减税效应几何?

不同收入群体减税效应几何?具体而言,10月1日后实行的两项关键举措将使广大纳税人不同程度享受到减税的红利,一是提高“起征点”,“起征点”从3500元提高到5000元,也就意味着一部分纳税人可以不用再交个税或少交个税。二是调整税率,扩大3%、10%和20%三档税率级距,也就是说,月收入在5000元以上的不仅可以提高“起征点”,还可以叠加享受低税率。两项合并,减税更加明显。

综合来看,中等以下收入群体获益最大,仅以基本减除费用标准提高到每月5000元这一项因素来看,业内专家测算,扣除“三险一金”后的月收入为6000元、9000元、15000元的纳税人,每月可以分别减税115元、355元和1080元,减税比例分别为79.3%、65.1%和57.8%。

未来个税更多红利可期

值得关注的是,未来个税改革还有更多红利值得期待。新的税法新设了子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出方面的扣除,纳税人还可以通过专项附加扣除申报来进一步减免个税。

而将工资薪金、劳务报酬、稿酬和特许权使用费4项劳动性所得纳入综合征税范围按年计税,解决了现行分类税制下税负的不公平、不合理的问题,更好地兼顾纳税人的收入水平和负担能力。

更多精彩内容,请搜索关注微信号sina_shandong,在这里,看见山东。