中国家电巨头青岛海尔(15.660, -0.15, -0.95%)(600690.SH)的全球化再进一步,这家公司准备在中欧国际交易所挂牌发行D股4亿股,以筹集用于收购意大利家电企业Candy(卡迪)所需要的4.75亿欧元资金(约合38.05亿人民币)。

从2012年,青岛海尔就开启海外并购之路,从日本的三洋,到新西兰的斐雪派克、美国的通用家电,再到意大利的Candy,并购足迹遍布五湖四海,以实现全球化业务布局。

最新财报显示,已经成为全球性企业的青岛海尔,海外营收占总营收的40%。这家公司依然强大,却不再是第一。

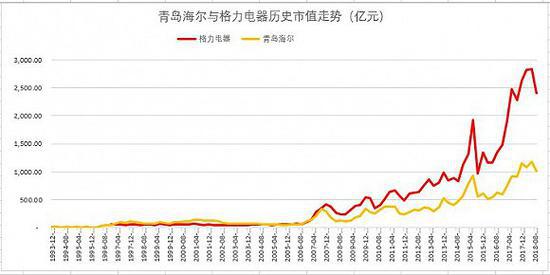

作为最早登陆中国资本市场的家电巨头,青岛海尔目前无论是营收还是市值,都落后于竞争对手格力电器(38.310, -0.52, -1.34%)(000651.SZ)和美的集团(40.300, 0.00, 0.00%)(000333.SZ)。

在经历了国际化战略、全球品牌化战略以及网络化战略的战略理念撞击;也经历了强制管理、自助管理,至“人单合一”的组织变革之后,海尔变得沉稳,甚至沉闷。

上个世纪90年代,借助动画片《海尔兄弟》,海尔品牌形象深入人心,两个裤衩兄弟的logo进入千家万户。为重塑竞争优势,海尔大手笔重拍《海尔兄弟》,由张瑞敏担任总顾问。新动画片《海尔兄弟宇宙大冒险》,第一集就是《快醒来,海尔兄弟》。

作为海尔集团旗下的主要资产,青岛海尔成立于1984年,明星企业家张瑞敏用一把铁锤砸毁76台冰箱,后率先引进德国利勃海尔技术,推出第一款四星级冰箱“琴岛-利勃海尔”。

目前,青岛海尔业务横跨了冰箱、洗衣机、暖通空调,以及厨电、小家电。在集团层面,海尔还布局了手机、工业、地产、旅游等。

青岛海尔宣称,其通过海尔、美国GE Appliances、新西兰Fisher & Paykel、日本AQUA、卡萨帝、统帅6大家电品牌的全球化战略协同,但是从产品角度看,只有冰箱、洗衣机具备较好的领先优势。

早在1998年,海尔就提出国际化战略:将产品卖到全球。2005年,又提出全球化战略。

根据此前规划,海尔走的是“自主品牌+本土化运营”全球化道路,坚持打海尔品牌出口,并开发出国际化的知名品牌,创造本土化的名牌,即“创牌”。

1999年,海尔国际化的目标是“三个三分之一”:国内生产国内销售1/3,国内生产海外销售1/3,海外建厂海外销售1/3,还将有美国海尔、欧洲海尔、中东海尔等出现在世界各地。

这一目标并没有实现。虽然作为一家全球性家电企业,青岛海尔的业务已遍布五湖四海,还在全球多地设立研发中心和生产基地。

根据欧睿国际(Euromonitor)发布的2017年数据显示,海尔以10.5%的市场份额,位列全球第一,似乎达到了海尔“世界第一家电品牌集群”的目的,但这是通过海外收购达成,有违“创牌”的初衷。

2012年,海尔收购三洋电机在日本、东南亚的洗衣机、冰箱等多项业务;之后,并购新西兰高端家电品牌斐雪派克(Fisher&Paykel);2016年,海尔以55.8亿美元整合通用电气家电业务。

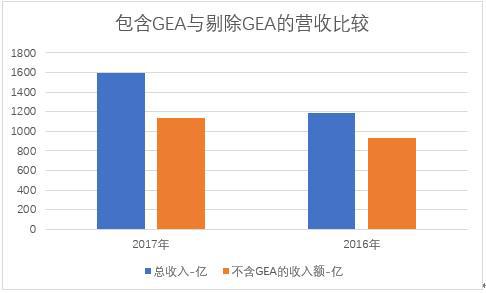

2017年,海尔海外业务贡献总营收43%(2018年上半年为40%),比2015年之前提升了整整20个百分点。但如剔除通用电气的收入,海外营收比重仅为18.7%。

尽管依靠并购扩大营收和市场份额几乎是所有全球性企业最终都会选择的道路,但是并购带来的协同、整合效应,依然让不少企业吃尽苦头,并购失败的案例不胜枚举。青岛海尔也同样饱受困扰。

此外,寄予厚望的日本市场,海尔力图重塑三洋品牌发展AQUA,迄今业务进展缓慢。2012年,海尔收购的斐雪派克,至今尚未注入上市公司,主因是业绩并不理想。

海外分部最重要的资产是GEA,其贡献青岛海尔2017年业务收入的30%。受到人民币贬值因素影响,GEA分部2018年上半年收入同比增长3.4%(人民币口径,美元口径增长11%)。厨电和洗衣机产品是GEA业绩增长的主要驱动力量。

青岛海尔在财报中称,GEA业务在北美地区实现逆势增长。2018年上半年,GEA上半年美元收入同比增长11%。不过,从行业角度看,美国家电市场上半年累计增长持平。看一个图表,就知道GEA想继续实现增长的困难到底有多大。

持续多年的美国经济复苏,推动了家电行业的增长,同时也将美国家电的库存推升至历史高位。但是从上图可以明显看到,美国家电市场的出货量从2017年开始已经在下降。这意味着销售的放缓。

在行业天花板的作用下,GEA要想实现持续的逆势增长困难非常大。

诸多迹象显示,随着海外收购业务整合效应释放完毕,以及竞争对手的加入,特别是美的集团借助东芝品牌强势介入,青岛海尔海外扩张或将面临困境。

从青岛海尔业务大本营——国内市场来看,挑战也不少。

在海尔国际化、全球化之前的15年,海尔奉行“名牌战略”和“多元化战略”,即增强在国内的核心竞争能力。显然,要成功实现全球化,必须在国内站稳脚跟。但现在,海尔与美的、格力差距越来越大。

从第一到第三

从第一到第三中国家电行业格局变化,伴随着人们消费变迁,从“三大件”的历史可看出一二。

在上世纪七十年代,“三大件”是手表、自行车、收音机,八十年代是冰箱、彩电、洗衣机,到了九十年代,变成了空调、电脑、录像机。

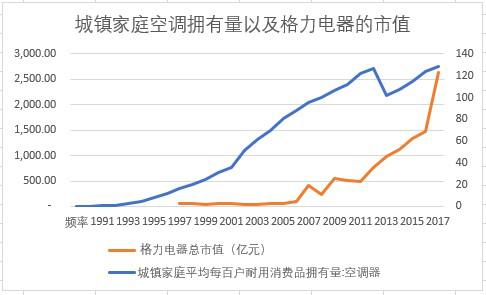

可见,空调是最晚普及的白色家电,也意味着增长潜力最大。对于中国家庭来说,在本世纪初期,空调是全新的家电产品,市场一片空白。

随着房地产的发展及城镇化推进,城镇家庭对空调的需求超越了冰箱和洗衣机,原因很简单:一个家庭,一台冰箱、一台洗衣机,但可以有很多台空调。

虽然目前城镇空调市场接近饱和,但广大农村地区渗透率明显偏低。国家统计局数据显示,目前农村地区空调普及率不及50%。无论是以前的城镇还是当下的农村,这都意味着巨大发展空间。

对比三大巨头,在空调的普及过程中,格力电器在2003-2007年连续5年实现40%的营收增长,这期间,正是中国空调市场飞速发展时期。

相比之下,青岛海尔错过了这一机遇。从产品结构来看,青岛海尔在冰洗业务具有传统优势,冰洗业务占据半壁江山;空调业务占比未超过20%(2017年),而格力电器的空调业务占比100%,美的集团空调业务占比超过50%。

轻视空调业务对青岛海尔来说是致命的:产品结构影响了青岛海尔的业绩表现,市值也全面落后。

早在2012年,格力电器的总营收规模破千亿,2017年实现1500亿。而白电龙头青岛海尔在此后几年还在苦战900亿,直到2016年总算突破千亿,其中收购通用电气家电(GEA)业务贡献了258亿元。

2017年青岛海尔总营收1600亿元(剔除GEA,1100亿元)。如下图:

另一家白电巨头美的集团发展更快,在2017年实现营收2400亿元(剔除库卡后2100亿元)。

三者在净利润上差距更是明显。2017年,格力电器和美的集团分别实现净利润224亿元和172亿元,青岛海尔仅69亿元。

业绩表现最终体现在市值上:作为最早登陆中国资本市场的家电巨头,青岛海尔的总市值一度接近格力电器的两倍。但从2005年开始,双方市值差距逐步缩小,格力反超海尔。

目前,格力电器总市值2336亿元,美的集团总市值2671亿元,青岛海尔总市值964亿元。

步入“中年”的海尔略显疲态,与美的和格力相比明显后劲不足:2018年上半年,海尔营收和净利的增长幅度分别为14%和18%,格力则高达31%和35%。在空调业务方面,格力收入增长高达38.77%,美的为27%,均远远高于海尔各项业务增速。

组织变革

2005年,是格力反超海尔的转折点,同时也是海尔内部组织变革的关键年份。

这年9月,在海尔全球经理人年会上,董事长张瑞敏阐述了“人单合一双赢”模式,从此海尔开始了对人单合一长达10余年的探索。

“人”,指员工;“单”,指用户;“合一”,指每个员工都应直接面对用户创造价值。通过组织变革,海尔形成扁平的公司管理架构。企业从科层制组织变为平台,员工从执行者变为主动为用户创造价值的动态合伙人。传统模式下,用户听员工的,员工听企业的,“人单合一”模式下,企业听员工的,员工听用户的。

张瑞敏曾这样解释上述理念的背景:互联网将以企业为中心颠覆为以用户为中心,把员工的领导从过去的上级变成了用户。

现在看来,这种意识是超前的,大公司的变革需要谨小慎微,让海尔超过7万员工做自己的主人,世界级管理大师加里·哈默尔也认为其“近乎疯狂”。

海尔称“人单合一”模式有利于财务优化。首先,将激发基层员工的创造性,2013年海尔有一万多名中层干部离开公司,但这并没有在带来管理成本的下降:管理费用占营收的比重从2013年的6.29%提升至2017年末的6.99%。

其次,张瑞敏曾说,推动人单合一能够降低库存。但到今年年中,青岛海尔账面的存货已经达到了225亿元,同时应收账款也在翻倍上涨:2015年末,海尔账面的应收账款还只有61亿元,到了2018年年中,已经是169亿的巨额数字,是原来的1.8倍。

数据显示,青岛海尔的赊销账期(应收账款)相比2014年延长了10天,存货对于公司资金占用的时长比2014年多出20天。这家公司的产品,显然在销售上遇到了压力。

对于高度强调效率、热衷以销定产的海尔来说,这降低了公司资金的使用效率,海尔不得不在供应商货款上做文章,偿付时间大幅延长。

2011年,供应商的欠款时间是1个月左右,但是到了2017年末,这一时间整整翻了一倍至76天,即调节供应商的应付账款维持自由现金流量的健康。

青岛海尔在最近的一系列宣传中将北美地区业务的增长归因于“人单合一”。不过,一些业内人士分析称,到底是美国经济的增长,以及美国人薪资的增长,还是“人单合一”组织变革带来的力量推动了GEA的增长还有待时间检验。

其中的一个悖论在于,如果“人单合一”能够在GEA完成收购后快速推动其业绩增长,为什么“人单合一”在国内市场长期并未体现其威力?

北大教授管理学教授陈春花曾公开批评,海尔将组织创新超越于管理创新之上。

就在青岛海尔大力推行“人单合一”之时,白电市场老大的地位逐步交棒给美的和格力电器。目前,海尔要与两者竞争,一部动画片已不能解决问题。

轻研发、重营销

在家电卖场,即使是海尔的销售员,也不得不承认格力的“高科技”优势。而在著名的社区交流网站知乎平台上,更充斥着对于海尔空调的批评:产品泛而不精。

海尔重视空调也是近几年的事情,但空调行业已经进入寡头格局。美的集团和格力电器合计占有60%的市场份额,海尔不过12%,除非拿出更好的产品。

无论是冰洗,还是空调,亦或厨电,本身都具备很高技术含量,离不开研发持续投入。在2017年,青岛海尔总共投入了46亿元用于研发,仅占公司总营收的2.88%。美的和格力在投资未来上更慷慨,两者在过去三年的研发支出稳定在3.8%左右。海尔在研发方面的投入显著低于竞争对手。

不过在营销费用上,青岛海尔却舍得大手笔。在海尔的优势领域冰洗业务上,2018年上半年,其冰箱和洗衣机市场零售额份额分别为35%和33%。但是此份额的获得,却代价极大。

2017年上半年,海尔营销费用总开支131亿元,2017年为282亿元。过往三年,海尔在营销费用占营收平均比重从未低于16%。而美的集团和格力电器的费用比率分别为11%和14%(格力电器的行政、后勤等方面的开支远低于青岛海尔,平均低约3个百分点)。

这导致,海尔在毛利率方面与美的和格力差别并不大,但销售净利率落后明显:过去三年,海尔平均销售净利率5.8%,格力和美的分别为13%和8%,说明海尔要付出更大的代价才能把产品卖出去。

最低的研发费支出水平,最高的费用开支,不难得出结论,青岛海尔的市场份额和营收是“花钱买的”,一旦后续市场投入减少,将很难与老对手竞争,这包括了美的系(美的集团与小天鹅A(46.500, 0.00, 0.00%))、格力电器,也包括了惠而浦(5.610, 0.05, 0.90%)、华帝股份(9.650, -0.15,-1.53%)、老板电器(21.910, -0.20, -0.90%)、海信科龙(8.380, -0.13,-1.53%)等这样的竞争对手。

洗衣机市场,江苏无锡的小天鹅注入美的集团的基因后,在中低端市场疯狂挤占青岛海尔市场空间。根据产业在线数据,2018年上半年,美的+小天鹅零售量市场份额25.6%,逼近青岛海尔的30.2%。

冰箱是青岛海尔的看家产品,34.6%的市场份额将竞争对手甩在身后。不过,容声、西门子、美的、美菱等一众竞争对手都在虎视眈眈,后续四家合计44%的市场份额。尤其是美的集团整合完东芝家电业务以后,青岛海尔将面对一个重量级的竞争对手。

厨电业务上,老板电器、华帝股份等等也都在横亘在海尔的业务扩张道路上。

种种迹象都显示,青岛海尔业务布局迟缓,丧失市场良机。对于海尔来说,未来会面对更加激烈的竞争,也意味着更高的费用开支,这会损害青岛海尔的盈利能力。

盈利能力的裹足不前,也导致公司后来业务发展上的急功近利和战略布局混乱。典型事例是日日顺。

电商兴起,特别是大件的家电领域配送需求,让海尔一度想扶持日日顺,并与京东、苏宁、国美等签约,通过自己的1.4万个经销点为其他家电企业提供物流服务。但这很难得到其他家电企业的认同,最终日日顺更多只为海尔自身提供物流服务。

9月26日,海尔在其集团的微信公众号上发表《海尔的定力》,文中这样捍卫始于2005年的“人单合一”模式:“企业和人一样,也需要定力,坚持做自己认为对的事情。”

近期,格力电器的明星董事长董明珠高调宣布,将投入500亿巨资进军芯片行业,向空调领域的上游不断进取。美的集团则出于竞争的需要,大刀阔斧整合东芝业务以及旗下家电资产,以塑造其在中国乃至全球业务的竞争力。

谁是对的,时间会给出答案。

《海尔兄弟》中,曾经的小海和小尔两兄弟,一年四季都不穿衣服,而在新版电影里都穿上了太空服。网友们直呼已失去灵魂,已不是曾经的海尔兄弟。那么,海尔还是之前的海尔吗?

更多精彩内容,请搜索关注微信号sina_shandong,在这里,看见山东。

查看评论(4)网友评论

发 表 登录|注册