2019年3月26日,青岛农村商业银行股份有限公司(以下简称“青农商行”)正式登陆深交所。青农商行总共募集资金21.5亿元,将全部用于补充资本金,为业务发展奠定了坚实基础。

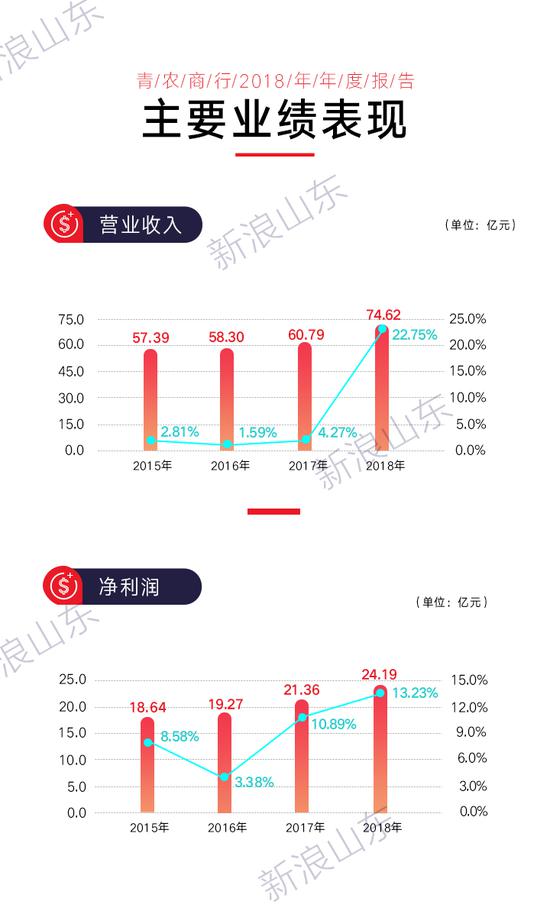

作为今年新上市的银行,青农商行2018年的业绩表现也很亮眼,营收和利润都实现了“双增”。财报显示,2018年,青农商行实现营业收入74.62亿元,同比增长22.75%,实现归属于母公司股东净利润24.19亿元,同比增长13.23%。

此外,2019年作为青农商行的上市元年,青农商行致力于构建战略“蜂巢”,谋求多方位协同发展,对今年的业务也提出了新目标。

收入稳步提升

财报显示,2018年,青农商行实现营业收入74.62亿元,同比增长22.75%,实现归属于母公司股东净利润24.19亿元,同比增长13.23%。从营收和净利润来看,青农商行总体上呈现上升的态势,且增长幅度较大,盈利能力进一步提升。

据悉,青农商行的收入主要分为利息净收入和非利息收入。其中,利息净收入是青农商行利润的主要来源。由于发放贷款和垫款及金融投资规模增加,青农商行2018年利息净收入为65.30亿元,较上年末增加7.41亿元,增幅达到12.81%。

2018年,青农商行利息收入为120.35亿元,较上年末增加19.35亿元,增幅为19.16%。由于发放贷款和垫款规模有所增加,再加上金融投资规模增加,青农商行2018年利息收入稳步上升。

作为利息收入的最大来源,发放贷款和垫款利息收入的表现也“不甘示弱”。由于贷款规模增长较快,再加上贷款收益水平迅速提升,2018 年,青农商行发放贷款和垫款利息收入为 71.36 亿元,占总利息收入的 59.29%,较上年增加 10.75 亿元,增幅达到17.74%。

风控能力加强

青农商行财报显示,截至2018年末,青农商行资产总额为2941亿元,存款总额为1926亿元,贷款总额为1369亿元,拨备覆盖率为290.05%。2018年,青农商行的存款、贷款、国际结算量、资产质量、净利润、拨备覆盖率等指标,均跃居山东省主要地方法人银行前列,充分体现出青农商行综合实力、风险控制能力等。

青农商行还加大了贷款管理力度,根据审慎的贷款风险分类管理原则,调整了对风险行业客户的分类结果,从而取得了良好的效果。截至2018年12底,青农商行的不良贷款余额为21.44 亿元,不良贷款率分别为 1.57%,较上年末下降 0.29个百分点。不良贷款率逐年下降,为青农商行的资金安全提供了有力保障。

此外,为了有效规避不良风险,提高风控能力,青农商行还全面出击,从多个维度进行风险控制,利用扎根农村的优势,打造风控的“独门秘籍”。

青农商行在今年6月初的投资者活动就上指出,青农商行有多年经营农村市场的经验,公司加强了对客户的调查,严格核定信用等级和准入条件,并依靠村委会、居委会等村级组织,从不同渠道了解客户的情况。此外,青农商行还规范信贷准入、审批、放款、定价等信贷全流程管理,提升信用风险的量化、识别水平。

多方位协同发展

青农商行是一家地市级农商行,以服务“三农”和中小企业为着力点。目前,青农商行的网点主要集中在青岛,并开始逐步向外扩展。截至2018年末,青农商行网点总数为359个,其中,在青岛本地设有营业网点357,在外地设有营业网点2个,外地营业网点有章丘支行和烟台分行。

如今,青农商行也开始利用网络“赶时髦”,并逐步“走出去”。一方面,青农商行采用互联网的思维办银行,上线“市民贷”、“税e贷”、“云链贷”等线上信贷产品,初步构建线上即时融资服务体系。另一方面,青农商行还取得了多张牌照,获得相关准入资格。去年9月份,青农商行获得韩元交易做市商资格;11月份,获得银行间市场首批信用风险缓释交易商资格;12月份,青农商行获得黄金询价业务资格。

2019年作为青农商行的上市元年,青农商行也提出了新目标,公司将以存贷款业务为重点,持续加大贷款投放,重点发展零售业务。同时,保持金融市场业务稳健发展,业务增速不高于贷款增速。在负债上,注重价格管理,考核引导上,以支撑低成本存款为主。

公司链接:

青农商行的前身是青岛市农村信用社。2012年,原华丰、城阳、黄岛、即墨四家农村合作银行,胶州、胶南、平度、莱西四家农村信用联社及青岛市联社共 9 家单位,正式组建成立青农商行。青农商行成为全国副省级城市中7家全市农村信用社整体改制的农商银行之一。2019年3月,青农商行成功登陆深交所。