原标题:双十一前已有三家快递宣布涨价,不过钱却被这群人先赚了

涨价,快递企业可能也是出于无奈。

距离双十一还有一个多月,你的双手是否已经“蠢蠢欲动”?

一个扎心的消息是,作为双十一重要的保障,快递企业已经提前“下手”了。

近段时间,已经有三家快递公司宣布将涨价。

他们是:中通快递、韵达股份、圆通速递。

受到快递费将上调的影响,今天(9月26日)A股市场,快递板块集体上涨,其中圆通速递涨9.6%、申通快递涨4.81%、韵达股份涨4.58%、顺丰控股涨2.32%、德邦股份涨1.84%,在快递公司尚未收到快递费上涨的实际好处时,股民已经大赚了一把。

消费者暂不受影响

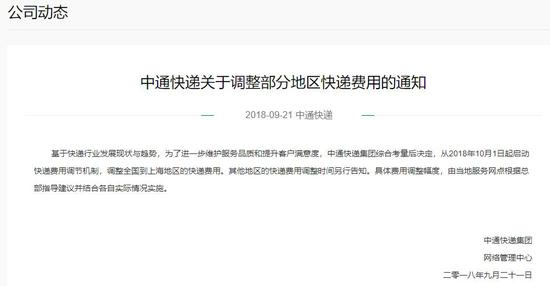

2018年9月21日,中通快递在其官网公告:

“从2018年10月1日起启动快递费用调节机制,调整全国到上海地区的快递费用。其他地区的快递费用调整时间另行告知。具体费用调整幅度,由当地服务网点根据总部指导建议并结合各自实际情况实施。”

图片来源:中通快递官网

图片来源:中通快递官网同时,韵达也表示,为缓解派送压力,将全国各网点到达上海地区的快件派费上调0.5元/件,其他地区的费用调整时间另行告知。

值得注意的是,去年双十一之前,中通快递与韵达股份也对快递费用进行了调整。而今年圆通也跟上了中通、韵达的脚步,宣布将各网点到达上海地区的快件派费上调0.5元/票。

每经小编(微信号:nbdnews)了解到,在我国的民营快递市场,除了顺丰速运,包括“三通一达”在内的大型民营快递,都是通过加盟的方式迅速扩张。所谓的派送费是发件网点支付给派件网点的费用,一般由发件网点付给总部,再由总部转移给派件网点。而消费者一般看到的快递价格,并不是由总部制定,而是各个地方加盟网点自行确定。

虽然派送费上涨是快递公司内部费用的涨价,但“羊毛出在羊身上”,有分析认为收件网点如果消化不了,也会转嫁到消费者身上。

但据中青在线评论员盘和林此前分析,快递业接近完全竞争市场,内部成本上涨,未必意味着“羊毛”出在“剁手党”身上。大部分的上调派送费会先由快递公司内部消化。

原因在于, 根据国家邮政局统计数据显示,包括顺丰、“三通一达”在内,国内各类快递企业已超过8000家;产品同质化严重,产品价格和质量等信息高度透明,消费者更换快递公司不需要什么成本。因此,没有形成相对垄断市场之前,快递公司不可能形成牢固的“价格联盟”,更不敢对消费者贸然涨价。

近年来,除顺丰速运外,各家快递公司总部的派送费其实每年都在调高,但消费者实际支付的快递费却是不升反降。国家邮政局公布的最新快递行业运行数据显示,8月行业单价为11.91 元。要知道,行业单价在2015年是13.4元,2014年是14.65元,2013年是15.69元,2012年是18.6元。

具体来看,今年8月,顺丰控股单票收入23.12元,同比下滑 0.09%;申通快递单票收入3.19元,同比下滑 0.31%;韵达股份单票收入1.58元,同比下滑17.69%。

对于为何先调整全国发往上海的快递费用。长江证券分析称,中通快递今年率先调整全国到上海地区的快递费用,且调整时点略早于往年,或主要考虑到上海将于11月5日-10日举办中国国际进口博览会,寄递安全保障工作升级带来的运营成本增加。

根据国家邮政局官网数据,2017年1~11月,上海市快递业务总量位列广州市之后,排名第二,发往上海的快递数量为27.98亿件。

快递企业赚钱并不容易

近年来,我国快递行业快速发展,快递量持续增长,截止至2017年底中国快递业务量连续四年位居全球第一。随着市场的扩大,快递公司的营收也迅速扩大。

然而,数据显示,2007年快递行业毛利率为30%,而2017年已下滑到5%-10%。有内部人士总结道,有50%的快递网点不赚不赔,40%亏损,只有10%能赚钱。

电商快递产品同质化、人力成本攀升、纸张等原材料价格上涨等一系列因素已经成了快递企业共同面临的问题。

为了保持低价优势、提高利润和竞争力,部分快递上市公司纷纷在其业绩报告中表示,将提高自有车队投入、调整派费、规模化降低人工、运能以及加盟商成本等多渠道降低全网运营成本。中通快递董事长赖梅松就曾在二季度财报电话会上透露,今年还将减少中转环节、持续增加分拨中心自动化分拣设备投入,进一步降低人力成本。

申万宏源认为,从上市的快递公司来看,未来三年主要是延续“加大自动化、运输工具等投入—降成本”的路径,因此在总部单件成本持续降低的背景下,未来1-2年末端价格将继续延续下行态势,但是跌幅将越来越小。单件平均收入下降背后比拼的是各家成本管控的能力。

长江证券指出,随着“双十一”电商节规模的持续扩大,快递行业淡旺季间的快件处理量波动加大,如2017年行业最高日均处理量达3.3亿件,是日均处理量的3倍。因此,为了保证网购高峰冲击下,快递网络仍能够正常运转,快递企业需要提前储备大量临时操作员、租赁场地与车辆。而旺季期间,人工成本、场地租金以及承运费用显著高于淡季,因此,快递行业在旺季往往增量不增利,四季度的毛利率低于二、三季度。

长江证券最后表示,未来龙头快递企业的价格政策将更加灵活:

一方面,通过价格调整,平滑全网淡旺季间的快件处理量,尽量减少旺季临时产能的投入,提高旺季盈利能力,实现增量增利;另一方面,亦可以通过价格手段,调整旺季货物结构,引导网点揽货轻量化,优选盈利能力较强的小件包裹(有利于提升车辆装载率、提升分拣和配送效率);此外,将货量控制在网络可控范围内,亦能够保证一贯的服务质量,有助于提高客户粘性。